大部分人是不需要助贷中介的。

如果你征信好、资质还不错的话,完全不需要助贷中介的,你只是一时不知如何下手而已,

看完这篇文章之后,你就会有一个比较清晰的操作思路。

如果你征信还可以、但资质不行,或者征信烂、资质也差的话,

那下面的内容也不用看了,尽早放弃贷款的念想,不然只有黑中介套路你。

作为一个曾经在信贷行业工作近10年的人,我一贯的理念是,给答案不如教方法,

答案是最没用的,前置条件调整一下,答案又完全不一样了,

所以,解题的思路和逻辑才是内核和价值所在。

上班族做银行信用贷款内在逻辑是,以收入作为杠杆,来撬动资金。

这实际上是一个透支你未来几年工作收入的过程。

所以,未来你能够有稳定的收入,就代表你有相应的还款能力,就代表你有做信用贷款的基础。

怎么证明你有还款能力?

工作单位、工作时长、公积金基数、社保、个税记录、资产、学历等等都可以证明,这就是我们常说的“综合资质条件”;

有了还款能力,还要有还款的意愿、要看信用水平。

你有能力还款,但不想还,经常性、习惯性逾期,信用极差,那么对于银行来说,你的承诺就是空头支票,就是假大空,就是“0”!

这样的话,银行是不会批款的。

综上,银行信用贷款=还款能力+还款意愿,

或者说,银行信用贷款=综合资质+征信报告。

先说资质,

资质不同决定了我们可以做的银行产品不同,

所以找到你自身的资质定位,就能找到我们选银行、选方案的方向。

一、定位你的资质

根据不同的资质,我把银行目标客群分为以下四个大类,

工薪客群、公积金客群、白名单客群、资产类客群

1、工薪客群

工薪族不是有份正经工作就可以了,

还要有打卡工资、个税记录和社保记录,才能算得上是银行的目标客群,

工资收入是通过微信、支付宝或者老板私人转账的话,银行是不认的,

因为这种收入证明作假的成本太低,

另外,收入流水证明最少要半年以上,资质优秀的话,一少部分银行可以放宽到三个月,

符合条件的工薪客群可以找工行、建行、华夏等,具体看个人资质、征信情况和各地政策。

以广州为例,

打卡工资最少6000+,

当前单位连续工作6个月以上,

一个月贷款申请不超3次,3个月不超6次,

信用卡使用率<70%,

额度一般是24-36倍,具体要看当前负债率进行扣减,

有加分项可以拉高额度,例如学历、资产、大数据等。

2、公积金客群

万能的公积金,除了可以买房,其实还可以做信用贷款,

公积金信用贷款主要看缴存基数。

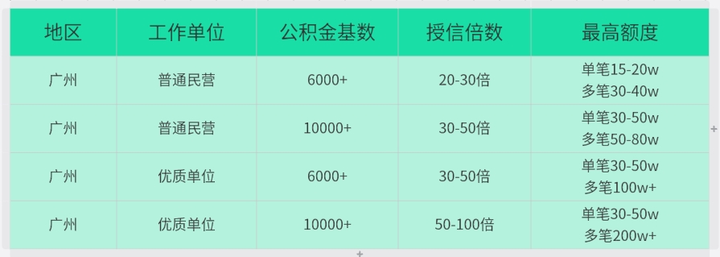

基数越高,额度越高,具体额度看工作单位性质和负债率。

以广州为例,大致额度可以参考下图,

公积金基数可以在微信小程序上查,如在广州,搜“广州住房公积金管理中心”,查看个人账户信息就有了。

中农工建都有各自的公积金信贷产品,申请流程也很简单,

直接在手机银行app搜贷款就可以,线上的额度一般是20w,不超30w,细节不赘述,跟申请网贷差不多。

但,仅限于资质符合条件,同时征信干净的情况下去线上操作,

如果你有网贷、近1个月贷款申请超3次、信用卡>70%,都不建议盲目点线上的产品,容易被拒。

个人建议,去线下找客户经理比较稳妥,怕客户经理不出力的话,可以买一点理财产品,

如果单个银行都不能满足你的额度需求的话,可以多个银行同时操作,

申请多个银行,最好找专业的中介合理规划,

因为需要控制查询次数和规划申请顺序,不然容易触发频繁查询和多头借贷风控。

3、白名单客群

很多银行产品实行白名单制。

银行白名单主要面向优质单位客群、银行存量客群、高收入客群,另外客户经理觉得有亮点的话,也可以主动上报添加白名单。

这个事其实也很好理解,

所谓熟人好办事,银行对你单位熟悉或者经常有业务往来的话,就容易把控风险,通过率也高,

甚至,白名单客群准入门槛也比普通客群低。

例如,建行建易贷,只针对白名单客群准入,额度还特别高,上限可以到100w,

在白名单内可以不怎么看你的负债率,比较适合高负债的朋友,置换成周期长的、低息的还款环境。

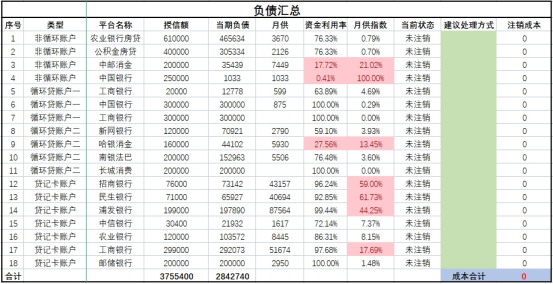

上个月给一个央企工作的粉丝做过这样的置换操作,

月收入1w+,总负债110w,最后下来30w,

白名单固然重要,但是其他资质也要达标才行,例如负债结构、查询次数等等。

中行农行等也有类似产品,比较适合优质单位但征信比较花的客群,

例如普通银行信贷产品要求3个月查询不超6次,白名单客群可以适当放宽到10次(具体看综合资质)

除了准入门槛低,加白名单还可以提额度、降利息,可以说是非常香了。

4、资产类客群

这里主要指的是房产。

资产除了可以办抵押贷款,还可以以此作为信用基础,做一些信用贷款,可做产品比较少,有兴趣的粉丝可以后台我。

二、优化征信

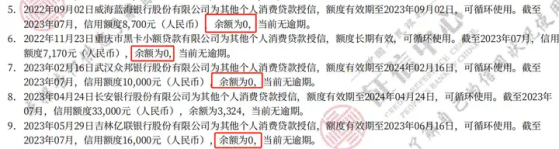

1、注销“余额为0”的循环授信网贷账户。

我们平时使用网贷还清之后,如果你不打算继续使用的话,一定要在还清之后注销账户。

要不然的话它会一直躺在征信报告里面,虽然“余额为0”,但授信还在,因为网贷一般都是长期授信、循环授信,很多银行会把这个授信算进负债率,因为是长期授信,你随时可以提现到账,所以会影响你申请银行贷款的通过率。

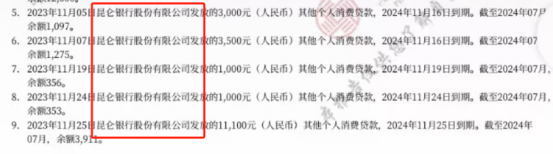

2、减少贷款账户数

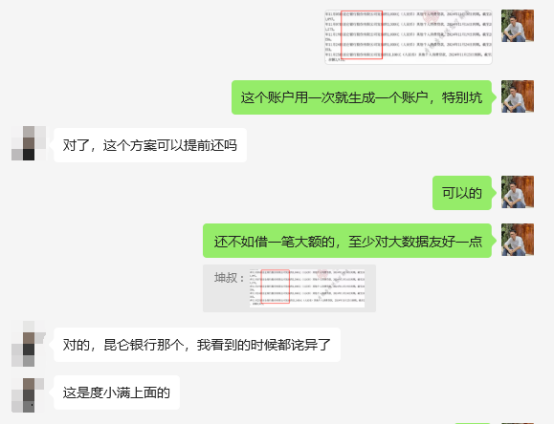

像下面这个网贷平台,出资方只有一个昆仑银行,这种授信的账户比较特殊,属于循环账户一,每次用款都会生成一个贷款账户,很容易造成贷款账号太多的尴尬局面。

部分银行产品对我们未结清的账户数有明确要求,超过5个的话,通过率就会受影响。

而且从这份征信能看出来,这位小伙伴对自己用款规划意识不足,1个月内频繁借款5次,每次的金额都不高,更像是随性而为,估计是把网贷当成自己钱包了,想用多少就用多少,网贷平台的宣传和洗脑功不可没。

殊不知贷款是一个非常严肃的事情,频繁的小额度用款,给银行传递的一个直接信息就是,你经济十分窘迫。

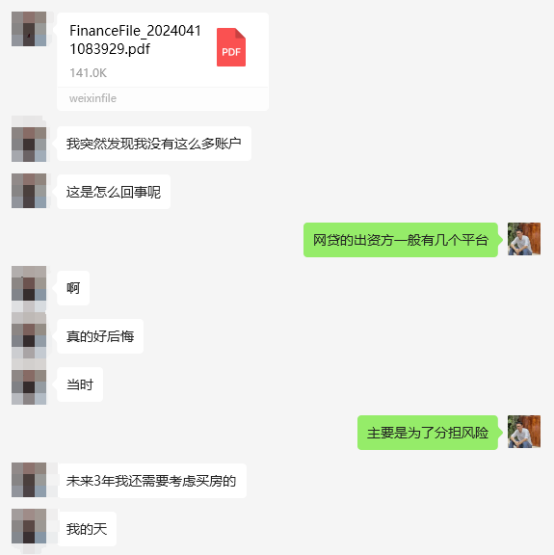

3、检查网贷平台是否有多个不同的出资方。

很多网贷平台为了分散风险,会引入多个出资方,而且每次贷款取现都有可能是不同出资方,并且生成多个贷款账户。

如果贷款账户数太多,就有多头借贷的嫌疑,银行可不会核实你是否只在一个平台贷款,征信上的贷款数据来得更加真实、直观。

账户越多,多头借贷、以贷养贷风险越高,如此申请贷款被拒也是预料之中。

4、降低信用卡使用率

这里银行主要关注的是信用卡笔数+额度使用情况。 笔数不用多说,逻辑跟前文的网贷账户数基本一致,例如建行有个产品就对卡机构数有明确要求,超过5个就做不了了。 而大部分银行更关注信用卡额度使用率,一般要求使用率不超过70%,使用率在50%以下是比较健康的,如果信用卡刷爆的话,就会显示综合评分不足或错误代码,例如农行有个产品就会显示374错误代码。

如果没办法降低信用卡使用率的话,建议做0账单。

三、选择合适的银行信贷产品

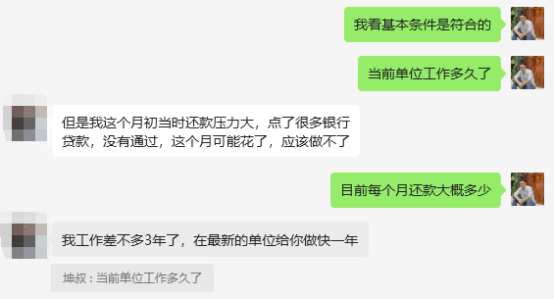

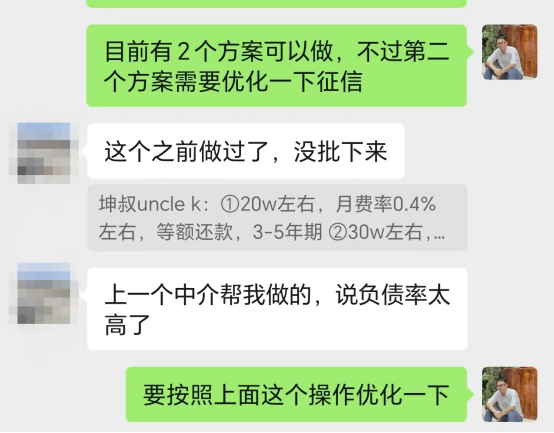

接下来是最关键的一步,如何选择最适合我们的银行产品,我遇到过很多资质可圈可点的客户,自己申请银行贷款就是申请不下来,申请贷款越频繁,征信评分越低,就会导致越申请越难申请的尴尬局面。

主要是银行产品匹配的问题。

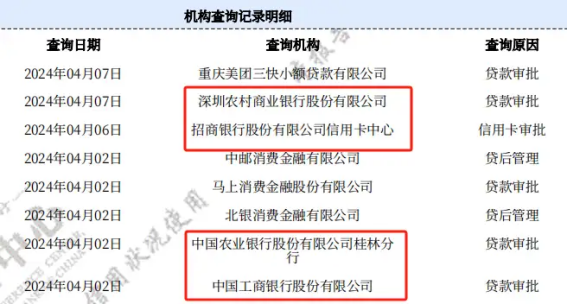

例如这位朋友,4月份联系到我,是一位律师,重本研究生毕业,在一家上市公司工作,月入16k,资质还是很香的,缺点就是网贷账户比较多,自己申请的农商行、招商、农行和工行都被拒了,简单总结就是,资质优秀+征信花,没有匹配到合适产品,自然不会有好的结果。

另外说一个比较牛的案例。

国企上班,公积金基数3w+,本科学历,有房产,基本上算是信用贷款天花板级别的资质,但是缺点也很明显,负债非常高,除掉房贷的话,纯信用贷款高达200w,最后在此基础上做了59w的额度。

选银行产品的建议

不同的产品有不同的目标群体、有不同的进件标准,

我们可以根据这个来充分发挥自己长处,规避自己短处。

例如,我们信用卡刷爆了,但是工作比较稳定、收入8000+以上,那我们可以试试做中信银行的产品,中信对信用卡使用率要求比较低,只要收入达标、查询干净。

这要求我们对各个银行的产品准入要求、风控要求非常熟悉,否则很有可能会送人头,搞花征信。

再例如,我们征信比较花,但工作单位是机关单位、事业单位、国企央企等优质单位,可以做中行或农行的产品。在广州,中行有个产品对征信要求是比较宽松的,特别是去年,但今年不良率上升,政策开始收紧,去年还有10年期限的产品,今年都砍到5年了。

农行对征信要求相对来说是比较宽松的,征信查询次数一般半年不超20次,都还有机会,印象最深刻的是去年8月份一个央企90后小伙子,在广州有一套按揭房,公积金基数只有1.5w,但信用负债高达80w,说是投资古玩,年轻人对世界有自己的看法,我也是不懂。

征信非常花,网贷账户高达74个,贷款审批次数也是离谱,单单8月份1个月就查了13次,线下加的白名单,最后是满批。当然了他也是赶上去年放水好时候,刚做完不久就开始收紧了,放在今年是做不了的,所以贷款有时也是需要看时机,做的好不如赶的巧。

四、银行产品大纲

产品信息来源于机构官网/网点/客户经理,或第三方公开信息平台,最终以产品机构发布为准,如产品信息有误或其他异议,可与我联系删除。

东莞银行-优职贷

一、产品简介

1.额度:最高100万;

2.利率:4.3-4.8%(1年先息后本),6%(2-10年等额);

3.期限:1-10年;

4.还款方式:1年先息后本,10年等额,提前还款没有违约金和手续费;

二、申请条件

1.年龄:23-60周岁;

2.目标客群:

①公务员、企事业单位、九大行业(金融、电信、电力、烟草、盐务、会计、审计、律师、石化)、国企、上市公司、500强等白名单企业正式员工;

②本单位公积金连续缴纳满1年以上;

③公积金基数10000以上;

三、征信要求

1.查询要求:近三个月不超过4次,近半年个月不超过6次;

2.逾期要求:24个月内连续不超过6个1,历史无3;

3.负债要求:

①信贷负债总额一般不超可批额度,主要看信用卡已用额度和信用额度余额(房贷,车贷,担保不算负债),总负债不超500万;

②机构笔数不超3笔以上,同一机构多笔不影响;

③信用卡负债近6个月平均使用额度不超过10万元;

工商银行–融E借

一、产品简介

1.额度:最高30万;

2.利率:最低年化3.7%;

3.期限:1-3年;

4.还款方式:先息后本,等额本息;

二、申请条件

1.年龄:20-60周岁;

2.目标客群:

(1)公务员、事业单位、国企、一般企业;

(2)有工行房贷按揭记录;

(3)公积金基数8000以上,本单位工作一年以上;

三、征信要求

①三个月查询不超9次(信用卡审批,贷款审批);

②弱化负债;

③2年内逾期不超过6次;

广发银行–E秒贷

一、产品简介

1.额度:最高额度20万;

2.利率:年化4.8%起;

3.期限:12-36个月;

4.还款方式:一年先息后本,或者三年等额本息;

二、申请条件

1.年龄:22-55周岁;

2.目标客群:符合以下任意条件

①公积金:近3个月正常缴存,税前月收入不低于3000元;

②社保:近6个月正常缴存,税前月收入不低于3000元;

③代发工资:近3个月在我行正常代发工资,税前月收入不低于2800元。

税前月入建议7000元以上

三、征信要求

查询要求:两个月查询不超6次(贷款审批,信用卡审批);

逾期要求:不能有当前逾期,不能有2;

负债要求:①征信上不能有小额贷款,信贷不能超过4家(建议);

②信用贷款少于70万,信用卡近6个月每月使用额度加信用贷款不超过80万;

广州银行–即享贷

一、产品简介

1.额度:最高50万;

2.利率:0.4-0.9%/月;

3.期限:2年(先息后本,不用过桥),3-5年(等额本息);

4.还款方式:先息后本,等额本息,可循环使用;

二、申请条件

1.年龄:20-55周岁(女),20-60周岁(男);

2.学历要求:全日制专科以上(学信网可查);

3.目标客群:

一类:机关事业单位正式员工、本单位工作≥3 个月(可接受白户);

二类:大型国企央企、金融保险证券正编、航空业、烟草业、全球/全国500 强、上市企业(国内外主板、中小板、创业板上市)+本单位工作≥6 个月(可接受白户);

四A类:满足其中2项:(本单位工作≥6 个月,可接受白户)

1、人行有房贷/本地有房 ;

2、全日制本科及以上学历 ;

3、高收入(代发流水/个税/公积金≥8 千);

四B类:满足其中1项:(本单位工作≥6 个月+人行征信>6 个月)

1、人行有房贷/本地有房 ;

2、全日制本科及以上学历 ;

3、全日制大专+本地籍贯;

七类:满足其中1项:(本单位工作≥12 个月+人行征信>6 个月,不接受离异)

1、外地籍贯+全日制大专 ;

2、非全日制大专+收入≥6 千 ;

3、本地户口+中收入(公积金/个税≥6千) ;

4、外地户口+高收入(公积金/个税≥8千);

三、征信要求

1.征信查询:

①近一个月≤3次;

②一二类客户近三个月≤7次;

③四类客户近三个月≤6次

④七类客户近三个月≤5次;

2.逾期要求:

①半年内不可以有“2”;

②一年不可有“2”两次;

③一年不可有“3”,历史不可有“4”;

④逾期金额超过500元即算;

3.同盾要求:近6个月≤6次,近12个月≤10次;

4.负债要求:

负债计算包括:信贷余额、信用卡已用额度、对外担保余额5%;

①华为客户负债≤300万;

②一二四A类客户负债≤150万,四B类客户负债≤100万;

杭州银行–公鸡贷

一、产品简介

1.额度:最高30万;

2.利率:一年期利率4.35%,三年期利率4.85%;

3.期限:1-3年;

4.还款方式:先息后本,随接随还;

二、申请条件

1.年龄:22-55周岁(女性),22-60周岁(男性);

2.目标客群:

①优质单位客群:公务员,事业单位;

②九大行业(电信、电力、烟草、盐务、石化、金融、水务、会计、审计、律师);

③白名单内的国企,世界500强;

三、征信要求

①近2个月查询≤6次,近6个月查询≤10次;

②当前不能有逾期;

③两年内征信逾期不超过6个1;

④信用卡+信用贷总负债≤70万;

⑤近半年信用卡使用率不能超80%;

华夏银行–易达金

一、产品简介

1.额度:最高30万;

2.利率:0.4-0.75厘/月;

3.期限:3-36期(额度5年循环有效);

4.还款方式:等额还款;

二、申请条件

1.年龄:20-54周岁(女),20-59周岁(男);

2.户籍要求:大陆户籍;

3.目标客群:

A.公务员、教师、医生或上市企业(当前单位社保满3个即可);

B.普通企业:代发工资5000以上+现单位社保/代发3个月;

4.限制行业:美容美发、投资、娱乐、一线工人;

三、征信要求

1.征信查询:近2个月≤3次;

2.逾期要求:当前不能有逾期;半年年无2,2年无3;

3.负债要求:小额不超3笔;信用卡使用率不超80%;

华夏银行–菁英贷

一、产品简介

1.额度:最高30万;

2.利率: 年化4.35%(目前最低3.85%);

3.期限:3年循环授信方式,单笔贷款期限不超12个月;

4.还款方式:先息后本,随借随还;

二、申请条件

1.年龄:22-58周岁,且男性的贷款期限+年龄≤60岁,女性的贷款期限+年龄≤55岁;

2.目标客群:

①有稳定公积金缴存记录,在现工作单位缴存期限满12个月以上,须为正式编制员工;

②缴存公积金单位须在以下9个地区:广州、深圳、佛山、东莞、肇庆、惠州、江门、中山、珠海;

3.白名单准入客群:

①公务员、事业单位正编人员,公立学校、医院正编人员,金融行业正编人员,国有独资企业、行业龙头企业、世界500强总公司及省市级分公司正编人员;

②主板上市公司及其分支机构(含下属分公司、控股50%以上且三级以内子公司),上市公司含国内国外上市公司,但不包含中小板、创业板、ST、新三板、新四板;

三、征信要求

①查询要求:近2个月≤4次;

②逾期要求:近2年内无连2累3;

③负债要求:借款人名下信用类贷款授信总额+我行本次授信额度≤100万元;

④禁入情况:申请人或其配偶已在我行办理“信用贷”业务且未结清的;

建设银行–快贷

一、产品简介

1.额度:最高20万;

2.利率:年化4.35%起;

3.期限:1年期;

4.还款方式:先息后本,随接随还;

二、申请条件

1.年龄:18—60周岁;

2.目标客群:

①建行个人住房贷款客户;

②代发工资客户;

③有缴纳公积金的客户;

三、征信要求

①查询:近6个月≤20次;

②逾期:当前无逾期,近2年逾期不能有2,累计不超过5个1;

③信用卡发卡机构数≤7家;

④总负债≤于50%,大多数是低于30%的成功率高一些;

建设银行–建易贷

一、产品简介

1.额度:最高100万;

2.利率:年化3.6-3.9%;

3.期限:1-5年期;

4.还款方式:1年到期还本付息,2-5年等额本息;

二、申请条件

1.年龄:20-60周岁;

2.目标客群:

①政府机构及事业单位类,金融行业,卫生行业,教育行业,集团类客户,其他与建行保持长期合作关系优质对公单位;

②申请一二手房贷(不含商用房)客户;

③单位入职满一年(含)以上的职工,公积金缴存近三年12次以上;

三、征信要求

①查询:近6个月不超8次贷款查询;

②逾期:近两年不能超过5个1,不能有2,不能当前逾期;

建设银行–分期通

一、产品简介

1.额度:最高30万;

2.利率:2.5-3.5厘/月;

3.期限:3-5年期;

4.还款方式:等额;

二、申请条件

1.年龄:22-55周岁;

2.目标客群:

(1)工薪类客户:

①公务员、教师、医生、上市企业、普通企业等工薪族;

②公积金/社保/个税≥1年,且≥4000;

(2)房产类客户:

①广东房产+全日制本科及以上学历;

②广州房产+营业执照+广州户籍(或);

三、征信要求

查询要求:近半年≤6次;

负债要求:

①信用卡使用率<80%;

②贷款机构≤4家,信用卡使用<5家;

交通银行–惠民贷

一、产品简介

1.额度:线上最高20万,线下最高50万;

2.利率:年化3.85%起;

3.期限:最长3年期;

4.还款方式:一年内先息后本,随借随还,三年内额度循环使用,不提款不算利息;

二、申请条件

1.年龄:18-60周岁;

2.目标客群:

满足以下条件任意一点:

①交通银行信用卡持卡人;

②交通银行代发工资客群;

③交通银行的月供房(抵押或按揭);

④公积金缴纳客户

三、征信要求

①征信无当前逾期;

②最近2个月“贷款审批”或“信用卡审批”查询记录≤6次;

③贷款、贷记卡当前状态不能为呆账;

④征信不能显示“次级、可疑、损失、担保代偿”等字样;

⑤历史不能有严重逾期,连三累六 。

民生银行–民易贷

一、产品简介

1.额度:最高20万(线上),最高30万(线下);

2.利率:年化3.85-5.25%;

3.期限:最长3年期(每月还息,每年还一次本);

4.还款方式:先息后本,随借随还,循环额度;

二、申请条件

1.年龄:22-60周岁(年龄+期限≤60);

2.目标客群:工薪族(名下有公积金/社保/按揭贷款)

①白名单企业客户,公积金连续缴存月数≥6个月;

②非白名单企业客户:公积金连续缴存月数≥18个月,所在代发企业成立3年以上,注册资本不低于1000万,企业在我行连续代发12个月以上,且客户公积金月缴存额≥200元 ;

③我行按揭贷款还款≥12个月,他行按揭贷款≥24个月;

三、征信要求

①查询:近2个月≤4次;

②逾期:2年内不超6个1,不能有2;

③负债:总信用负债(信用贷+信用卡)<50万,笔数≤3笔;

④近半年有房贷按揭不能批;

⑤不能有小额字眼的贷款;

广州农商行–菁英卡

一、产品简介

1.额度:5-30万;

2.利率:一二四类客户3厘/月,普通单位4厘/月,自雇人士5厘/月;

3.期限:1-3年,5年有效期;

4.还款方式:等额还款,随借随还;

二、申请条件

1.年龄:22-60周岁;

2.目标客群:(工薪社保半年以上,执照一年以上且有社保或者代发)

一类:公务员、老师、医生等(包含社保抬头一致非编制员工);

二类:国企、上市公司(ST、ST*除外)、全球全国500强(包含社保一致一线工)旗下子公司,孙公司也可;

三类:普通企业员工(三选一)

①名下有符合区域全款房,非广州旧6区要60平方以上(包括6城)(别墅,住宅,公寓,写字楼,自建房,需要查册可以查得到);

②全国按揭房(公寓,写字楼,商品房);

③本科以上学历;

四类:我行存量客户(四选一)

①我行来往满一年,近3个月日均≥15万,余额大于5万;

②2年以上分红记录,本人在我行有分红1年5万以上;

③我行抵押类对公过对私贷款客户(未结清);

④我行非抵押类贷款客户,还款6个月及以上(无逾期记录);

四类要求有社保或者代发或者公积金;

五类:普通企业员工(三选二)

①大专;

②广州本地户口;

③广州佛山珠海月收入>1万,其他>7千;

④我行非抵押类贷款客户,还款6个月及以上(无逾期记录);

六类:自雇人士

①企业占股30%以上法人或持股比例≥50的实际控股人

②企业/个体开业时间≥1年;

②企业纳税等级近一年B级或以上或名下有6个区域有房产(全款,抵押,按揭都可)

三、征信要求

查询要求:3个月≤6次,近7天≤4次;

逾期要求:

①当前逾期金额小可提供结清证明进件;

②半年不能有2,1年不能有3,2年不能有4,近一年不能超过5次逾期(金额大于600);

负债要求:

①刚性扣减:月收入×40倍-信用卡授信总额;

②认定收入➗负债≤70%,负债:信贷月供(不看信用卡已使用负债,但是如果信用卡使用量和使用率太高会综合考虑);

收入认定:工资收入,分红,租金,投资生意收入,只要能提供佐证的收入都认可

农业银行–网捷贷

一、产品简介

1.额度:最高30万;

2.利率:年化3.65%起;

3.期限:3年期;

4.还款方式:先息后本,随接随还;

二、申请条件

1.年龄:18—60周岁;

2.目标客群:农行个人住房贷款客户、代发工资客户、贵宾客户、部分地区按时缴纳住房公积金的客户、其他白名单客户(需有农行卡有开通网银);

三、征信要求

①不存在未到期的“网捷贷”贷款额度,不存在未结清的“网捷贷”贷款余额;

②申请贷款时不存在逾期贷款和逾期信用卡透支;

③最近24个月内不存在连续30天以上逾期记录,累计逾期次数不超过4次;

④借款人担保的贷款五级分类不存在“正常”以外的状态;

⑤不存在资产处置、保证人代偿或呆账情况,不存在欠税记录、强制执行记录或未被撤销的行政处罚记录;

⑥借款人征信报告中,在我行或他行不能存在有个人经营性贷款余额;

农业银行–乐分易

一、产品简介

1.额度:最高30万;

2.利率:2-2.5厘/月;

3.期限:3-5年期;

4.还款方式:等额;

二、申请条件

1.年龄:22-55周岁;

2.目标客群:

(1)优质单位:公务员,事业单位、国有企业的正式编制员工;

(2)普通单位:近12个月在本市连续缴纳公积金;

(3)房贷客户:在本行办理的一/二手房按揭或他行办理的一手房按揭客户,正常还款3个月(含)以上;

三、征信条件

①当前无逾期;

②近 2 年内逾期或欠息在 30 天(含)以内的次数≤6 次,近 2 年内不存在逾期或欠息在 90天以上的信用记录;

③贷款及贷记卡账户五级分类不得出现次级、可疑、损失;

④人行无呆账、资产处置、担保人代偿/代还记录。

邮储银行–邮享贷

一、产品简介

1.额度:最高30万(额度最高可100万);

2.利率:3.7%;

3.期限:最长36期;

4.还款方式:先息后本,等额本息;

二、申请条件

1.年龄:25—60周岁;

2.目标客群:

①在同一单位至少工作1年以上;

②具有稳定的工作收入能力,当地国家党政、行政、事业单位(含公立学院和医院),国企、央企、上市公司等优质企业;

三、征信要求

1.查询情况:两个月不超6次(信用卡+贷款审批);

2.逾期情况:当前不能有逾期,逾期历史不能有2;

3.负债情况:

①贷款不超2笔,按揭房贷不算;

②信用卡月使用额不超10万,超十万算一笔贷款负债;

③总信贷负债<70万;

中国银行–优客分期

一、产品简介

1.额度:最高50万;

2.利率:1.83-2.25厘/月;

3.期限:最长5年;

4.还款方式:等额;

二、申请条件

1.年龄:18-65周岁(年龄+贷款年限≤65岁);

2.目标客群:

①公务员,事业单位,重点行业、重点企业客户,公积金/纳税满半年以上,普通单位公积金/纳税满1年以上,基数要求6300以上可准入;

②广州房贷客户,按揭满一年以上;

③广州执照一年以上,且有一定流水结息,省内有房产客户;

三、征信要求

①查询:两个月不超4次,半年不超6次,近一年查询不要太多;

②逾期:当前无逾期,三个月不超 2 个1,半年内无3个1以上、一年内无5个1以上、两年内无8个1以上、五年内无4以上;

中国银行–中银e贷

一、产品简介

1.额度:最高20万;

2.利率:年化4.35%起;

3.期限:1年期;

4.还款方式:先息后本,随接随还;

二、申请条件

1.年龄:22—60周岁;

2.目标客群:

①在中行代发工资超过6个月;

②在中行连续偿还房贷超过24个月;

③在中行对接的缴存单位连续缴存公积金超过6个月;

三、征信条件

①征信还款记录良好,无当前逾期;

②征信查询/网贷查询少;

中国银行–随心智贷

一、产品简介

1.额度:最高30万;

2.利率:年化3.6-4.31%;

3.期限:1-3年期;

4.还款方式:等额3年期/先息2年期+1年;

二、申请条件

1.年龄:18-65周岁(贷款期限+年龄<65);

2.目标客群:

(1)广州工薪客户,代发或者公积金满两年以上,且年收入8万以上;

(2)广东省房贷客户+广州本地化信息(本地户口/社保/执照);

三、征信要求

查询要求:一般情况要求近一个月查询不超4次,近一年查询不能太多;

对负债和查询比较松,但要看负债月供。

招商银行–闪电贷

一、产品简介

1.额度:最高30万;

2.利率:年利率3.95%起,以审批为准;

3.期限:最长3年;

4.还款方式:先息后本,随接随还;

二、申请条件1.年龄:22-60周岁;

2.目标客群:满足以下任意条件之一:

①有缴纳公积金用户(建议现单位缴满两年以上)。

②有招商银行卡代发工资,或按揭(房或车),或抵押经营性贷款的。

③招行的财富客户,有存款,理财的。

④企业有招商对公户

三、征信要求

①征信无当前逾期;

②近半年无3次及以上逾期;历史无2。

③近两个月查询≤6次

④信用卡、贷款无呆账、坏账、止付、冻结、核销等状态。

中信银行–信秒贷

一、产品简介

1.额度:最高30万;

2.利率:4.35%起;

3.期限:1-3年;

4.还款方式:先息后本、随借随还、等额还款;

二、申请条件

1.年龄:22-55周岁(55-60周岁需要添加白名单);

2.目标客群:

(1)优质单位(白名单):缴存满2年的员工,缴存公积金基数大于6000,年化3.98%起;

(2)积秒贷(开架式):无单位准入限制,有公积金、税金、代发工资、社保,年化6.18%起;

①缴存公积金基数大于6000;

②公积金连续缴纳2年即可申请;

(3)资产类(有按揭房):本行抵押或者按揭放款次日即可,其他银行满2年按揭客户,年化6.18%起;

①中信银行住房按揭贷款客群要求;

②其他银行住房按揭贷款客群要求:贷款产品在申请人个人征信信息中需描述为“住房按揭贷款”, 按揭满2年即可申请;

③申请贷款时的房屋评估价值≥55万;

三、征信要求

①负债不能太多,查询次数半年最好不要超8次;

②不能超2笔信用贷款(含车贷) ,优质客户可以有3、4笔信贷,以信用卡形式发放的信用贷不算(如:宁波银行的尊尚卡),贷款授信总金额不超过100万;

③信用卡使用额度不超过80% ,非住房按揭比数不超过5笔;

④两年内:不能出现连续2个月逾期,不超过3次1个月逾期;两年外:不能出现连续2个月逾期,不超过5次1个月逾期;6个月内,征信查询次数超过10次;

⑤在中信银行无互斥贷款(除住房按揭、车贷、房抵贷项下的消费贷、经营贷之外的贷款,如附加贷、原单笔消费贷、商用房按揭等);

中信银行–园梦金

一、产品简介

1.额度:最高30万;

2.利率:0.35-0.75%/月;

3.期限:12/24/36期;

4.还款方式:等额还款;

二、申请条件

1.年龄:23-55周岁;

2.目标客群:

(1)机关事业单位:政府机构、公用事业单位、公立教育、公共医疗卫生机构级公立医院等,本单位工作工作满3个月,月均收入8000以上;

(2)优质单位:银行、证券、保险、国企、上市公司 (国内外主板、中小板创业板上市公司、非ST)、全球500强(含母公司、分公司、国内一级全资子公司,不含工厂和卖场),全国500强(含母公司、分公司,不含子公司、工厂、卖场) ,本单位工作工作满6个月,月均收入8000以上,;

(3)普通企业:要求企业注册满1年,且正常经营

①全日制大专以上学历且有房客户(本地房产/人行未结清房款);

②有房客户(本地房产/人行未结清房款);

③全日制大专及以上学历;

三、征信要求

查询要求:近1个月查询次数<4次,近3个月查询次数<7次;

逾期要求:无当前逾期,近半年无2,近一年无4;

负债要求:机关单位<150万,其他单位<100万;